SÃO PAULO - O quinto aumento consecutivo da taxa básica de juro (Selic) este ano vai melhorar a rentabilidade de aplicações financeiras mais conservadoras como os fundos DI (que aplicam em títulos pós-fixados) e Certificados de Depósito Bancário (CDBs), títulos emitidos pelos bancos. Na quarta-feira, o Banco Central aumentou a Selic de 9% ao ano para 9,5%. Os títulos pós-fixados do Tesouro Direto, que acompanham os movimentos da taxa de juro, também passam a oferecer um ganho mais atraente. Levantamento feito pelo Sistema ComDinheiro mostra que de um universo de 455 fundos DI, 410 (com taxa de administração de até 1,9% ao ano) oferecem um ganho superior à poupança com a Selic a 9,5%. Com a Selic a 9%, 384 fundos DI ofereciam retorno melhor do que a poupança.

- Quando a tendência da Selic é de alta, os fundos DI e os títulos pós-fixados ficam mais atraentes. Num cenário de queda de juro, os fundos de renda fixa e os títulos prefixados é que ganham - diz Sandra Blanco, consultora de investimentos da Órama.

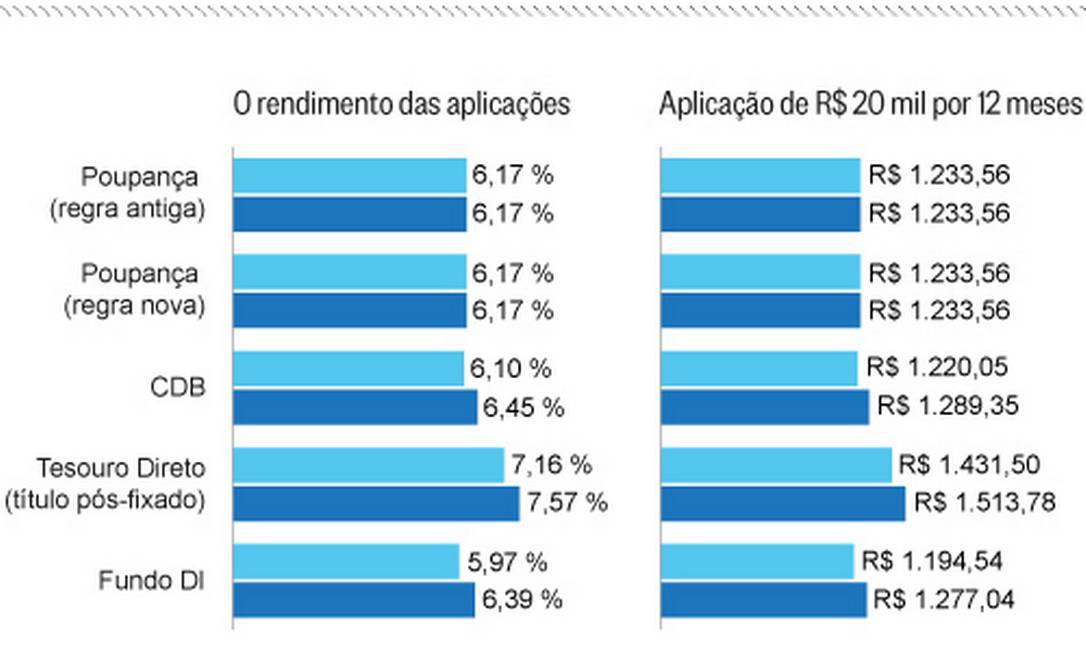

O retorno dos fundos DI sobe dos atuais 5,7% ao ano para 6,39%, enquanto o ganho de um CDB que paga 85% do CDI (Certificado de Depósito Interbancário) passa de 6,10% para 6,45%, segundo cálculo feito pelo professor de finanças da Fundação Getúlio Vargas em São Paulo, Samy Dana. Já o retorno de uma Letra Financeira do Tesouro (LFT) passa de 7,16% para 7,57%. São retornos mais competitivos que os oferecidos pela caderneta de poupança, que desde o mês passado voltou a oferecer ganho de 6,17% ao ano mais Taxa Referencial (TR) tanto para depósitos feitos a partir de maio, quando houve mudança de regras de rendimento, quanto para os mais antigos.

- Os fundos DI, com taxas de administração de até 1,5%, voltam a oferecer um retorno mais interessante que a poupança - diz Dana.

Segundo o educador financeiro Mauro Calil investidores que possuem entre R$ 1 mil e R$ 10 mil já conseguem obter essa taxa. Calil afirma que, com a queda da taxa de juro Selic, a partir de meados de 2011, os bancos e as corretoras tiveram que reduzir as taxas de administração cobradas nos fundos DI porque estavam perdendo clientes para a poupança.

O professor Samy Dana, da FGV, alerta, entretanto, que para obter esse rendimento líquido, tanto nos CDBs quanto nos fundos DI, é preciso manter a aplicação por pelo menos dois anos. Nesse prazo, a alíquota do Imposto de Renda que incide sobre o ganho da aplicação é de 15%, a menor possível. Se deixar o dinheiro num fundo DI ou num CDB, por exemplo, por apenas seis meses o investidor será tributado em 22,5%, perdendo um percentual maior da rentabilidade. Para aplicações de curto prazo, diz ele, a poupança continua sendo a melhor opção, já que não tem incidência de IR.

- Quanto maior a taxa de administração cobrada pelo banco e menor o prazo de resgate, maior a vantagem da poupança em relação aos fundos. Já quem consegue fazer planejamento financeiro e deixar o dinheiro aplicado por um ano ou mais, consegue obter um rendimento entre 20% e 30% melhor do que o da poupança, considerando uma taxa de administração entre 1% e 1,5% - calcula o educador financeiro, Mauro Calil.

Numa simulação feita pelo professor Samy Dana, com a Selic a 9,5% ao ano, um investimento de R$ 20 mil na poupança por 12 meses renderá R$ 1.233,56, tanto na nova (depósitos a partir de maio deste ano) quanto na antiga. Já num CDB que pague 85% do CDI, a mesma aplicação renderá R$ 1.289,35 no período. Se aplicar esses recursos numa Letra Financeira do Tesouro (LFT), título pós-fixado negociado pela internet através do Tesouro Direto, o aplicador terá um ganho de R$ 1.513,78. Num fundo DI, o dinheiro rende R$ 1.277,04.